關鍵要點

去中心化金融 (DeFi) 格局不斷發展,而 Pendle 協議正引領著這一領域的重大變革:固定收益市場的成熟。本文將深入探討 Pendle 如何從根本上重塑 TradFi(傳統金融)的原則,例如零息債券和分期付款,從而為波動性極高的加密資產引入亟需的可預測性。

Pendle Finance 的基礎創新在于其收益代幣化機制,該機制從根本上重新定義了用戶在 DeFi 中與收益資產的交互方式。它巧妙地將未來的收益流與基礎本金資產分離,創建了兩個截然不同、可獨立交易的代幣。

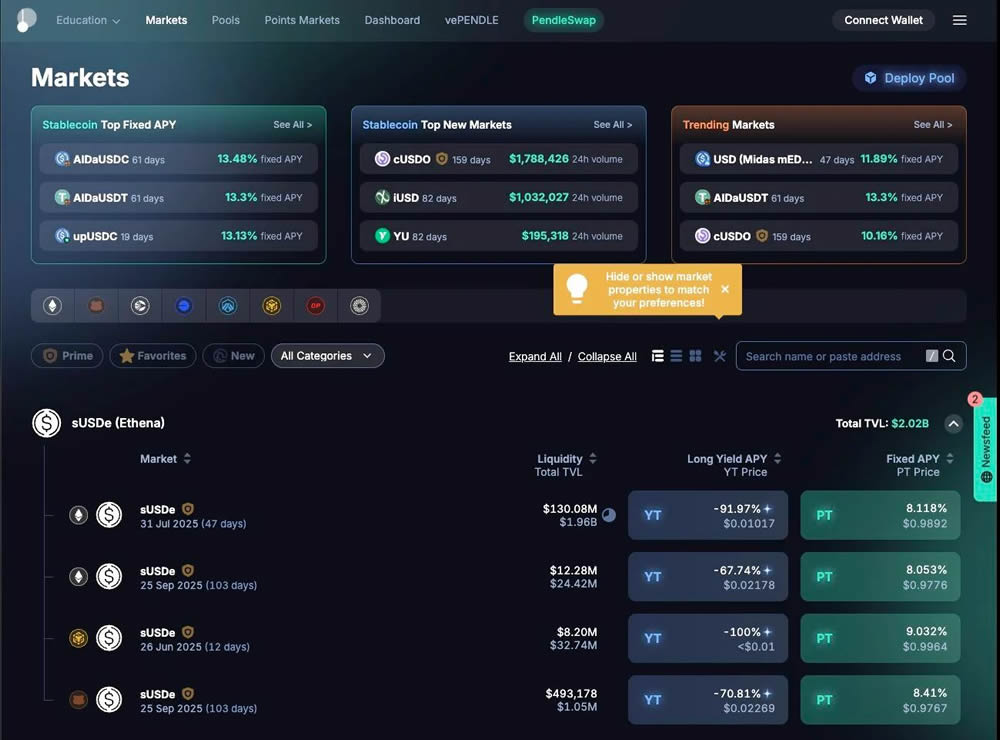

Pendle 協議采用任何產生收益的資產,例如質押的以太坊(stETH)、Compound 的 cUSDT 或 Yearn Finance 的 yvUSDC,并將其拆分為兩個獨特的部分:本金代幣(PT)和收益代幣(YT)。

在此次拆分之前,Pendle 協議會將底層的收益型代幣包裝成標準化收益型代幣 (SY),并以此為基礎鑄造 PT 和 YT。此設計的關鍵在于,用戶可以在到期前的任何時間將 1 個 PT 和 1 個 YT 組合起來,以重構并贖回原始底層資產。

PT 代表標的資產的本金金額。其設計為在到期日可按 1:1 的比例贖回存入的資產。PT 通常以低于標的資產當前價格的折扣價購入,這意味著持有 PT 至到期日可保證獲得固定收益。

從功能上講,PT 類似于傳統金融中的零息債券。隨著到期日臨近,其波動性自然會下降,這使得它們對保守的收益策略具有吸引力,并且非常適合用作 DeFi 借貸協議的抵押品。

Pendle 市場中 PT(固定收益)和 YT(可變收益投機)同時存在且可交易,創造了一種動態的相互作用。這些代幣的市場價格本質上反映了標的資產的“隱含利率”。這種機制允許有機利率價格發現,而早期固定利率 DeFi 協議往往缺乏這一關鍵要素。

重要的是,這種價格發現無需依賴外部預言機或手動調整,而是將匯率確定嵌入到協議自身的市場動態中。這種架構選擇增強了協議的整體安全性和可信度,減少了對外部、可能被 操縱的數據輸入的依賴。這有助于去中心化金融系統的長期穩定性和可靠性。

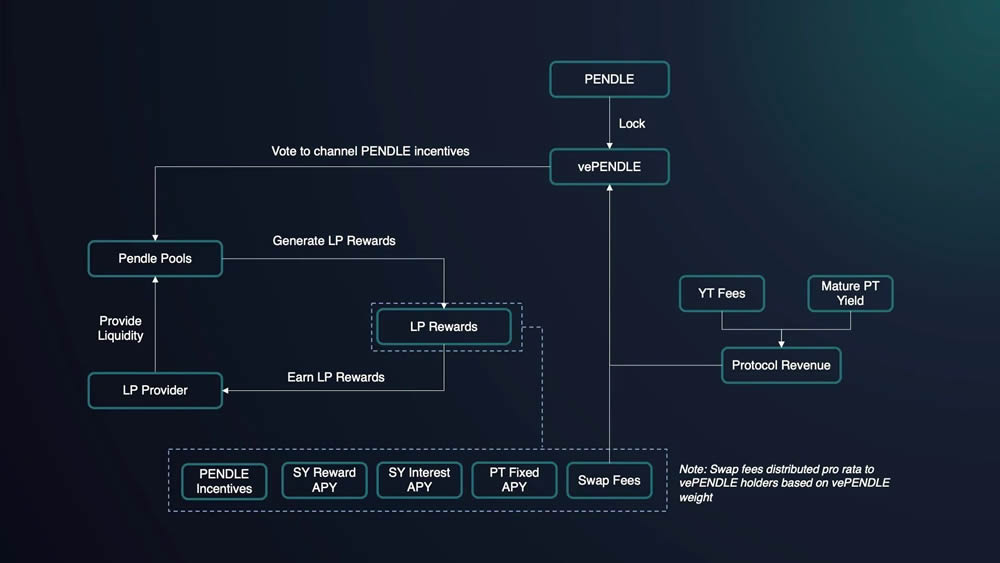

vePENDLE 代幣機制驅動著 Pendle 的戰略方針。它顯著提升了去中心化治理,并鼓勵了長期穩健的社區參與。事實上,這種創新模式明顯借鑒了其他知名 DeFi 協議所采用的投票托管代幣設計。

具體來說,PENDLE 代幣持有者會主動鎖定其代幣,鎖定期限不一;因此,此舉將為他們贏得 vePENDLE。作為回報,vePENDLE 不僅賦予他們在關鍵協議決策上的增強投票權,還賦予他們提升平臺獎勵的能力。因此,這種被廣泛采用的設計從本質上增強了社區參與度,并且至關重要的是,它將代幣持有者的利益與協議的長期成功直接掛鉤,這有意識地效仿了 Curve 等協議的有效策略。

Pendle 的治理結構已日趨成熟。超過 60% 的代幣持有者積極參與投票。目前,專門的治理委員會專注于風險管理、開發和資金管理。鏈上治理確保了決策的透明度和不可篡改性。

這種設計是 Pendle 固定收益產品可持續且可靠的關鍵。vePENDLE 模型通過要求代幣鎖定來應對“雇傭資本”。這將短期收益農戶轉變為長期利益相關者。它構建了一個忠誠的社區,使生態系統更具韌性和穩定性。這對于吸引和留住成熟資本至關重要。

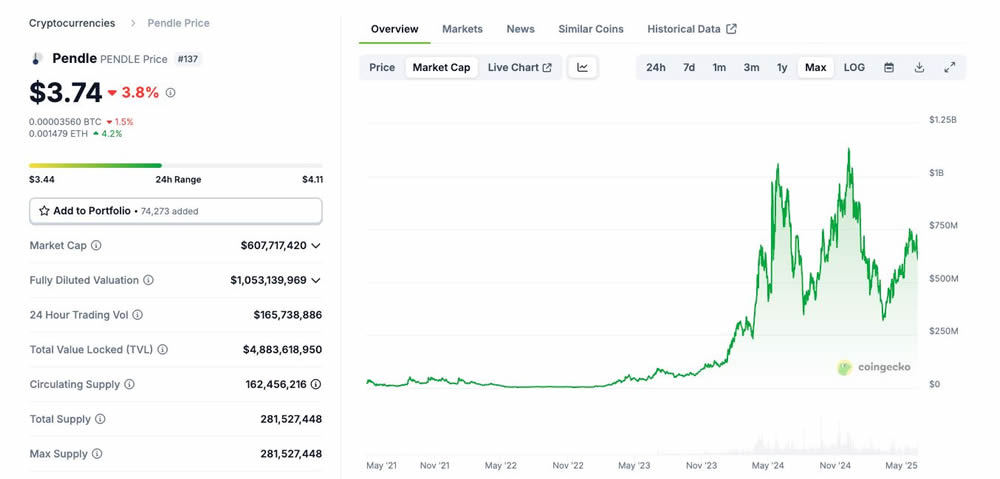

PENDLE 代幣是 Pendle 協議的原生實用型代幣和治理代幣,該協議主要在以太坊和越來越多的 Layer 2 解決方案上運行。其根本目的是利用 vePENDLE 機制賦能持有者,使他們能夠積極參與協議的去中心化治理。因此,這種參與包括對升級、費用結構、市場激勵措施,甚至即將推出的特定收益池等關鍵參數進行投票。

目前,PENDLE 代幣的總供應量上限約為 2.81 億,流通量會根據近期市場數據自然波動。通過質押 PENDLE 獲取 vePENDLE,持有者將獲得顯著收益。這些收益不僅包括增強的投票權,還包括更高的獎勵,從而將代幣持有者的激勵機制與協議的長期成功和整體可持續性直接掛鉤。

DeFi 生態系統本身存在風險,其中智能合約漏洞是主要隱患。盡管 Pendle 實施了強大的安全措施,但整體來看,漏洞利用的威脅依然存在。DeFi 智能合約可能存在漏洞,導致重大財務損失;閃電貸攻擊是一種常見的攻擊方式。

Pendle 通過全面的安全措施解決了這個問題。其智能合約是開源的,并經過了眾多知名公司的審核。然而,即使是全面的審核也不能保證完全安全。

一個值得關注的事件涉及Penpie,這是一個托管在 Pendle Finance 上的收益挖礦協議,在 2024 年 9 月遭受了 2700 萬美元的攻擊。此次黑客攻擊利用了一個可重入漏洞,凸顯了審計的必要性,但并非充分性。持續的警惕和強大的事件響應同樣重要。

此次事件,以及 Jigsaw Finance Pendle 策略審計中發現的問題,凸顯了 DeFi 可組合“貨幣樂高”架構的系統性風險。即使核心協議本身是安全的,一個集成協議的缺陷也可能引發連鎖反應。這需要進行超越單個智能合約的整體風險評估。

保持深度流動性并確保準確的價格發現是固定收益 DeFi 市場持續面臨的挑戰。事實上,由于收益型資產的內在復雜性,這一挑戰更加嚴峻。

早期的固定收益模型,例如基于零息債券的模型,常常導致不同期限的流動性碎片化。這使得建立穩健的市場變得困難。此外,DeFi 通常依賴于外部價格預言機。這些預言機很容易受到操縱,從而可能造成重大財務損失。

不斷變化的監管格局無疑給 DeFi 投下了巨大的陰影,直接影響著機構投資者的參與。因此,即使機構投資者的興趣日益濃厚,持續缺乏清晰的框架也可能阻礙其更廣泛的應用。事實上,DeFi 行業正處于一個快速變化的環境中,政府和監管機構仍在細致地界定適當的監管措施。因此,這種固有的不確定性,持續為吸引大規模機構投資以及拓展關鍵新市場帶來巨大的挑戰。

然而,Pendle 正在積極應對這些巨大的障礙。例如,其2025 年路線圖特別包含了“堡壘”。事實上,這些并非普通的工具;相反,這種專門的基礎設施旨在為機構用戶提供量身定制的合規 DeFi 服務。因此,這有效地彌合了傳統金融與去中心化市場之間的關鍵差距。

此外,Pendle 與 Ethena 全新 Converge 區塊鏈的合作提供了原生的 KYC 功能,從而使機構能夠合規地使用 Pendle 的收益產品。此外,Pendle 對現實世界資產 (RWA) 的戰略重點也成為 TradFi 和 DeFi 之間的關鍵橋梁,有效地將人們熟悉的傳統資產直接代幣化到區塊鏈上。

最終,這種對符合 KYC 合規產品和風險加權資產 (RWA) 的戰略重點至關重要。這樣做可以直接吸引大量機構資本,而這些資本在深入參與之前本質上都需要監管確定性。因此,通過將 TradFi 資產代幣化并建立像 Ethena 的 iUSDe 這樣的關鍵合作伙伴關系,Pendle 協議可以直接滿足機構對另類收益的需求,同時釋放大量新的流動性,并加速 DeFi 的更廣泛應用。

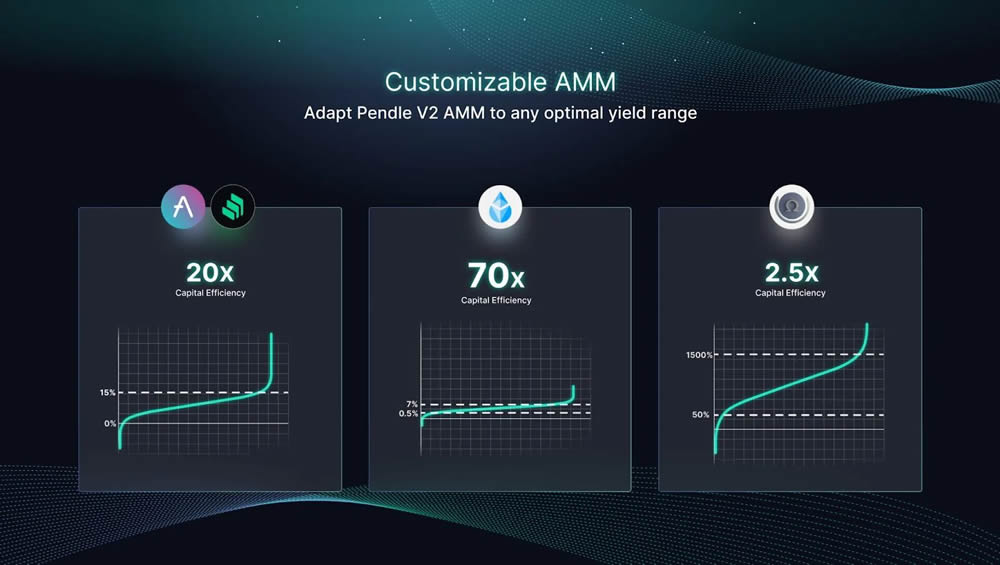

自動做市商 (AMM) 是 Pendle 運營的核心引擎,專為促進 PT 和 YT 代幣的高效交易而設計。其獨特的設計針對收益交易的細微差別進行了優化,融入了顯著提高資本效率和流動性的功能,同時降低了常見的 AMM 相關風險。

Pendle Finance 為每個標準化收益 (SY) 實例部署一個專用的 AMM,從而允許從其生成的那一刻起交易其對應的 PT 和 YT 代幣。該 AMM 明確“專為集中流動性、雙重費用結構和可忽略不計的 IL 問題的收益交易而設計”。

Pendle 的 AMM 采用集中流動性模型。這使得流動性提供者 (LP) 能夠在特定價格范圍內策略性地配置資金。這種定向方法可以最大限度地提高資本效率,并最大限度地減少無常損失 (IL)。

其獨特之處在于其時間衰減模型,由 _getRateScalar() 等函數控制。隨著標的資產到期日的臨近,該函數的值會增加。這種設計確保了早期價格影響較小,從而允許進行更大規模的 PT 交易。隨著到期日的臨近,價格敏感度自然會增加。這激勵做市商重新平衡頭寸,使其更接近公平贖回價值。該機制確保 PT 價格在到期時收斂于其贖回價值。它無需外部預言機或人工干預。

開發一個“專為收益交易而設計”的AMM是DeFi發展的關鍵一步。大多數DeFi協議都使用通用的AMM。Pendle的專長在于集中流動性及其時間衰減模型,解決了收益型資產的獨特特性。這些資產在到期時會收斂到一個固定值。

這種向高度專業化的金融原語邁進的趨勢表明,DeFi 基礎設施日趨成熟。這種專業化提升了價格發現的效率和準確性,也降低了利基資產類別的特定風險,例如無常損失。這使得 DeFi 比傳統金融市場更具競爭力。

固有的時間衰減機制是一項至關重要的安全選擇。它確保 PT 價格與贖回價值保持一致,而無需依賴外部預言機。操縱預言機是一個代價高昂的 DeFi 漏洞。通過將這種價格收斂邏輯直接嵌入到 AMM 中,Pendle 顯著減少了其攻擊面。這增強了協議的安全性和可信度。這對于機構采用至關重要。它標志著更健壯、更獨立的 DeFi 原語,可以最大限度地減少外部依賴,從而有助于維護去中心化金融系統的穩定性。

相反,YT 體現了標的資產產生的收益。YT 代幣持有者有權獲得定期收益(利息),并可以有效地“做多”收益,投機其未來的漲幅或波動。因此,YT 可以直接投機未來利率的走勢。這種創新機制解鎖了豐富多樣的金融策略。

用戶可以提前出售其未來收益(YT)以獲得即時流動性,以折扣價購買PT以鎖定固定收益,或主動交易YT以從預期的年收益率(APY)變化中獲利。這一流程顯著提升了收益型資產的流動性,并提升了DeFi的整體資本效率。

將被動收益轉化為主動、可交易的金融原語,標志著 DeFi 金融工程能力的重大飛躍。傳統的收益耕作通常只是簡單地鎖定資產以獲取被動收益,這會降低流動性并限制策略靈活性。

Pendle 將本金和收益率分解,將靜態的被動倉位轉化為兩個動態的可交易部分,讓用戶能夠通過預先出售未來收益率來“穿越時空”地獲取收益,或者通過投機表達對利率走勢的細致看法。這種精細化和可控性對于吸引更多專業和機構參與者至關重要,他們需要精準的工具來進行風險管理、對沖和阿爾法收益的生成。

下一篇:十大數字貨幣交易所

相關閱讀推薦

最新資訊

最新游戲

糖豆人大作戰最新版

查看

我的狗狗免廣告版

查看

玩具熊的午夜后宮手機版

查看

泰拉瑞亞無限資源版

查看

文明帝國聯機版

查看

我的農場無限金幣版

查看

房東模擬器內置作弊菜單版

查看

開心消消樂2022破解版

查看

月圓之夜(附攻略)

查看熱門文章

熱門游戲

造夢西游ol九游渠道服 v15.5.0安卓版

查看

嗨皮精靈內購修改版

查看

300大作戰官服 安卓版v3.59.1

查看

大話西游官網版 v.2.1.327最新版

查看

像素戰士大亂斗漢化版 v2.8修改版

查看

植物大戰僵尸高清版2 安卓最新版v2.9.8

查看

鯊魚模擬器 v1.3安卓版

查看

仙劍奇俠傳:新的開始 v.1.1.5

查看

獵魔勇士中文版 v0.0.8

查看

幻想地牢(附攻略) v3.7.6內購版

查看

英雄閃電戰

查看

森林衛士

查看

無限紛爭(死神手游) v2.97.381安卓版

查看

房間的秘密2起點(附攻略) v1.2.4最新版

查看

迪士尼松松總動員(附攻略) 官方版v2.3.569

查看

植物大戰僵尸2八周年慶典版 v.3.5.1單機版

查看

老爸曾是小偷

查看

石器時代2獵人傳說完美修改版

查看