美國總統特朗 普簽署行政令,推出“雙軌制關稅體系”,對進口商品征收基準關稅,并對重點國家實施對等關稅,標志貿易政策全面轉向。此舉旨在重構全球供應鏈,推動本土 制造業,但引發市場劇烈波動,科技股暴跌,加密貨幣大幅調整,全球經濟面臨衰退風險。

政策核心架構與實施路徑

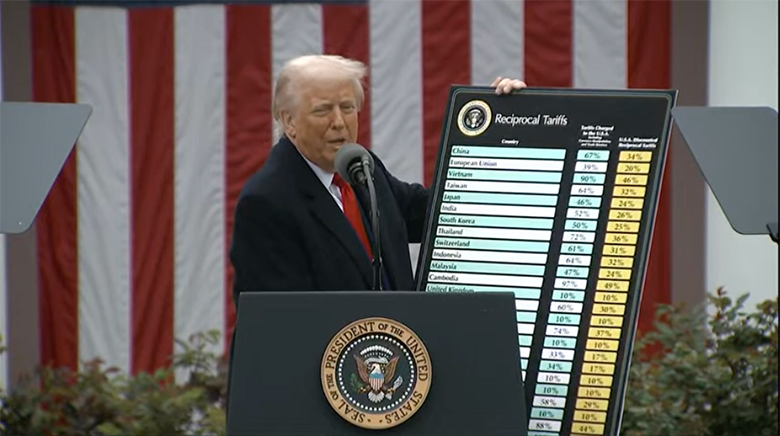

美國總統唐納德·特 朗普在 4 月 2 日的新聞發布會上就互惠貿易關稅問題向媒體發表講話。

北京時間4月3日凌晨,特 朗普簽署的行政令構建了「雙軌制關稅體系」,這一政策標志著美國貿易戰略的全面轉向。根據白宮公布的細則,「基礎層」要求對所有國家進口商品征收10%的「最低基準關稅」,而「打擊層」則針對60個「重點違規國家」加征「半對等關稅」(即目標國對美關稅的50%)。

具體稅率顯示,中國總稅率達54%(新增34%疊加原有20%)、歐盟20%、日本24%、韓國25%、越南46%、柬埔寨49%等,其中汽車及零部件單獨征收25%關稅。值得注意的是,美國政府通過援引國際緊急經濟權力法和1962年貿易擴展法第232條,以「國家 安全」為名繞開國會審議,加速政策落地。

白宮高級官員透露,基準關稅將于4月5日生效,而對等關稅則于4月9日啟動,期間預留談判窗口以施壓貿易伙伴讓步。

經濟理論與歷史溯源

特朗 普在記者會上重提「關稅立國論」,將政策邏輯錨定在1789-1913年的「金本位+高關稅」時代,強調彼時關稅收入占聯邦 政府收入的95%,并宣稱「要讓外國人為美國財政買單」。

這一框架暗含「財政革命」意圖——逐步用關稅替代所得稅,商務部長霍華德·盧特尼克已提出「用外部收入署(ERS)取代IRS」的構想,測算顯示納稅人可節省13-32萬美元1。然而,這一策略被經濟學家視為進口替代工業化(ISI)的現代復刻,其歷史教訓可追溯至1930年斯姆特-霍利關稅法引發的大蕭條,以及1980年代拉丁美洲債務危機。

彼得森研究所警告,美國作為首個推行ISI的超級經濟體,其政策外溢效應可能引發全球衰退,國際貨幣基金組織(IMF)已將2025年全球GDP增長預期從3.1%下調至2.7%。

全球供應鏈重構與產業沖擊

政策特別豁免鋼鋁、汽車零部件等已受232條款約束的商品,但半導體、制藥等戰略行業仍面臨后續加稅風險。

彼得森研究所專家指出,這實質上構建了關稅「白名單」制度,迫使企業將核心產能遷回美國。以汽車產業為例,密歇根智庫測算顯示,25%的關稅可能導致進 口車價上漲高達2萬美元,全尺寸SUV和電動汽車受影響最深;特斯拉已宣布將德國工廠產能削減至30%,并加速墨西哥超級工廠建設以規避關稅。供應鏈斷裂的連鎖反應正在顯現:墨西哥80%的汽車出口依賴美國市場,25%關稅或使其GDP縮水16%;越南紡織業因46%關稅面臨訂單流失,部分企業已向柬埔寨轉移產能。

比特幣則上演「過山車行情」——政策公布前沖高至88500美元,但隨后因杠桿多頭集中平倉引發鏈式踩踏,4小時內暴跌至當前82500美元。

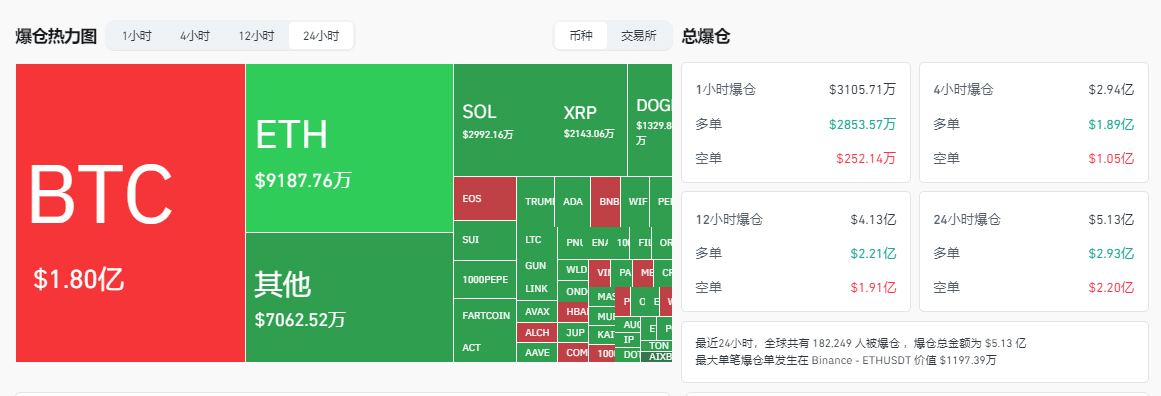

根據Coinglass數據,最近24小時,全球共有 182,245 人被爆倉 ,爆倉總金額為 $5.13 億,其中ETH-USDT單筆爆倉達1197萬美元。

ETH再次跌破1800美金,過去24小時跌幅5.31%;

Sol跌至117美金,過去24小時跌幅7%;

Doge跌至0.164美金,過去24小時跌幅5.5%;

BNB跌至591美金,過去24小時跌幅3.3%;

這一波動暴露了加密貨幣市場的結構性脆弱。

敘事切換的三重節奏與市場心理

3月31日至4月2日,比特幣從78000美元緩漲至85000美元,反映地緣風險對沖邏輯;4月2日美東時間18時,伴隨關稅細節泄露,資金搶跑推高至88500美元;政策落地后,市場意識到關稅引發的「美元流動性收縮」可能壓制風險資產,杠桿多頭被迫平倉。

鏈上數據揭示機構動向:Coinbase Premium指數(機構買盤強度)從+1.2%驟降至-0.8%,鯨魚地址持幣量單日減少12萬枚,表明Smart Money正在撤離。

監管升級與中長期隱憂

美國財 政部擬將「關稅規避」納入虛擬資產反洗錢監控,要求交易所對「貿易關聯地址」強化審查;歐盟同步推進MiCA 2.0法案,要求穩定幣發行方儲備金中美元資產占比不得超過50%。這些政策可能削弱加密貨幣的跨境支付功能,Tether(USDT)在墨西哥、越南等關稅受影響國的交易量已下降23%。

更深遠的影響在于,全球貿易碎片化正在催生區域性數字貨幣體系,數字人民幣在東盟結算占比提升至18%,數字歐元試點擴展至汽車產業鏈,比特幣的「超主 權貨幣」敘事面臨挑戰。

數字貨幣監管與市場分化

美國SEC可能將「關稅關聯代幣」納入證券監管,針對跨境貿易結算類項目加強審查;歐盟要求穩定幣發行方持有「關稅風險準備金」,加劇Tether、USDC的合規成本。投資機會存在于抗通脹型加密資產:比特幣算力代幣受益于能源關稅,去中心化預測市場(如Polymarket)押注關稅談判結果,隱私幣或將在跨境灰色貿易中需求激增。

結構性機會與風險預警

短期而言,北美本土 制造業ETF(如XAR、ITA)、抗通脹REITs(數據中心、倉儲物流)及算力代幣存在超跌反彈機會;中長期需關注區域性自貿協定受益標的(東盟科技股、墨西哥消費股)及關稅豁免企業(英特爾、輝瑞)。

風險層面,若各國報復性關稅升級,全球貿易量可能萎縮12%,引發類似2022年的「美元流動性危機」,比特幣或二次探底至76000美元下方。

到此這篇關于特朗 普「對等關稅」核 彈引爆,納斯達克期貨閃崩5%,比特幣暴跌至82000美金的文章就介紹到這了,更多相關比特幣相關資訊內容請搜索以前的文章或繼續瀏覽下面的相關文章,希望大家以后多多支持!

美股「黑色三分鐘」與流動性危機

政策宣布前,市場仍存僥幸心理,納指收漲0.87%,中概股呈現虛假繁榮;

然而行政令落地后,納指期貨瞬間跳水4.5%,蘋果、特斯拉盤后暴跌7%,半導體板塊蒸發3200億美元市值。

深層邏輯在于科技巨頭平均海外生產占比達68%,關稅直接侵蝕毛利率——高盛測算顯示,每1%關稅將降低標普500成分股盈利0.8%。

值得關注的是,對沖基金已提前布局:高盛數據顯示,其科技股敞口降至五年最低,英偉達、AMD和特斯拉成為最大做空目標,人工智能硬件制造商遭集中拋售59。流動性擠兌加劇了市場恐慌,標普500波動率指數(VIX)單日飆升42%,創2020年3月以來最大漲幅。

避險資產的分化與悖論

傳統避險資產呈現矛盾走勢:COMEX期金一度突破3200美元/盎司,但隨后回落至3160美元,體現「政策落地即利多出盡」特性;10年期美債收益率逆勢反彈至4.3%,反映市場對「關稅通脹」的擔憂超過避險需求。

下一篇:數字貨幣交易所會跑路嗎?

相關閱讀推薦

最新資訊

最新游戲

格斗小子最新版

查看

自由世界正式版

查看

我愛拼模型安卓版

查看

家族傳奇馬匹養成競技安卓版

查看

雙截龍4漢化版

查看

慶余年手游

查看

萌幻西游內購破解版

查看

吞食天地2懷舊版

查看

足球大師

查看熱門文章